こんにちは。練馬区大泉学園の、ひとり税理士、上原啓輔です。

本日は「租税条約の実務で注意すべきポイント4つ」というテーマで、ブログを書きます。

目次

租税条約とは

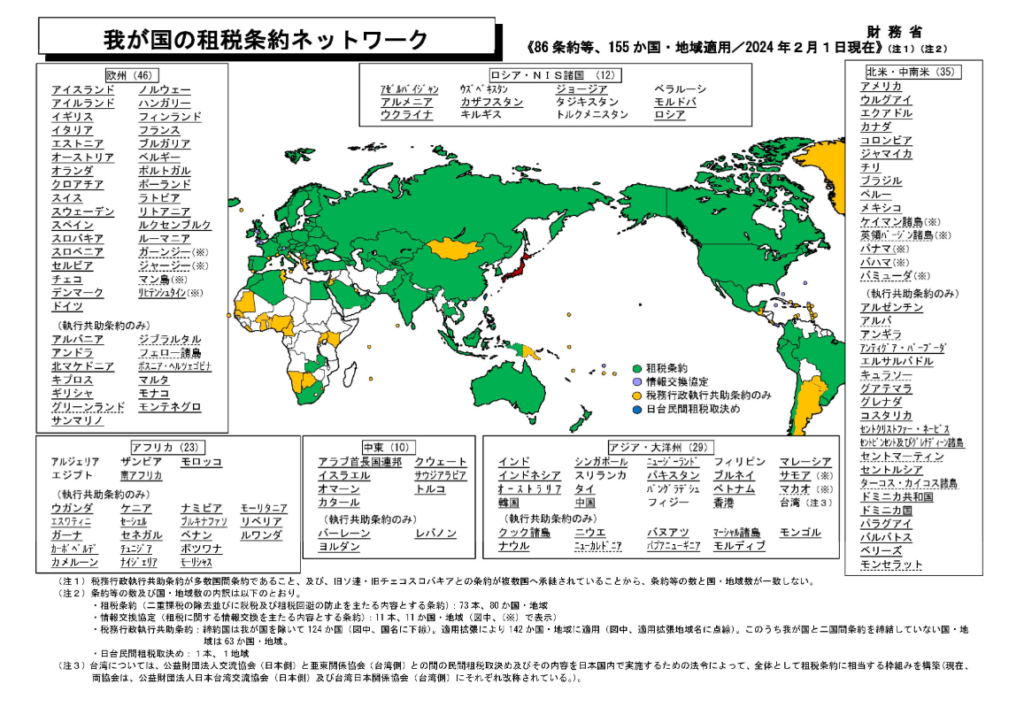

租税条約とは、二重課税の排除を目的とした二国間で締結される租税に関する条約を言います。日本は、86条約等、155の国・地域と租税条約を締結しています(2024年2月1日現在)。

ポイント① 「租税条約の届出書」は、支払日の前日までに税務署に提出する

海外に使用料や利息などの支払いをする際に、国内法上は源泉徴収をする必要があります。租税条約では、その源泉税について税率を軽減する規定があります。実務では、その軽減税率が適用出来るかどうか、出来る場合には手続きがどうなるか、を検討します。

具体的には、国内法だと、海外への支払い時に20.42%の源泉徴収が必要ですが、租税条約の適用により、その税率が、10%、5%、免税になったりと軽減されます。軽減税率の適用のためには、「租税条約の届出書」というものを税務署に提出する必要があります。

No.2888 租税条約に関する届出書の提出(源泉徴収関係)|国税庁 (nta.go.jp)

「租税条約の届出書」の提出期限は、支払日の前日となっています。1日でも遅れると軽減税率の適用が受けられないので、事前のスケジューリングが重要となります(実特法省令第2条第1項)。

また、「租税条約の届出書」の提出方法ですが、支払いを受ける海外の法人が、支払いをする日本法人を通じて、その日本法人の所轄税務署長に提出する、というフローを取ります。少々分かりずらいですが、実務的にはこのような対応になっています。

ポイント② 特典制限条項に注意

租税条約によっては、軽減税率の適用に当たって、一定の要件を満たすものにしか適用を認めていない場合があます。これは、租税条約の有利な特典の濫用を防ぐ目的であり、これを「特典制限条項(Limitation On Benefits : LOB)」と言います。

特典制限条項のある租税条約の場合は、支払いを受ける海外の個人や法人の居住者証明書を入手し、「租税条約の届出書」と併せて税務署に提出する必要があります。居住者証明書の入手には一定の期間を要します(一か月とか)。したがって特典制限条項のある国に関して、軽減税率の適用を受けたい場合には、書類の準備にさらに時間がかかるので、スケジューリングに余裕を持つ必要があります。

特典制限条項は、アメリカ、イギリス、フランス、オランダなど多くの国で定めがありますので、留意が必要です。

A3-21 特典条項に関する付表(様式17)|国税庁 (nta.go.jp)

ポイント③ BEPS防止措置実施条約に注意

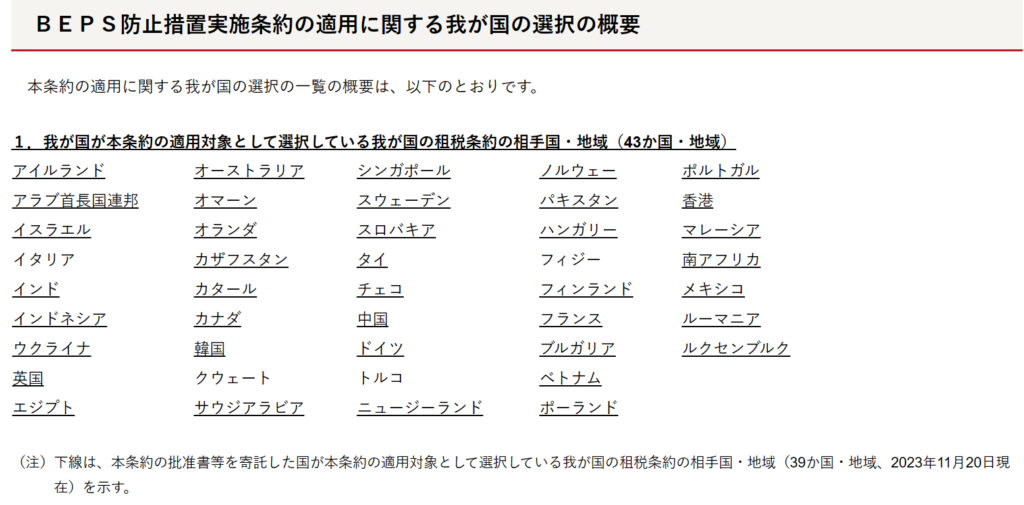

租税条約の検討をする場合は、さらにBEPS防止措置実施条約に留意する必要があります。BEPS防止措置実施条約とは、世界中の既存の租税条約に対して、一挙にBEPS勧告を実施させようという試みです。

日本は2018年の国会承認を経て、2019年1月1日より発行し、一部の租税条約について適用が開始されています。

全ての租税条約が対象ではないのですが、詳細は財務省のHPで確認出来ます。該当する国の租税条約を検討する場合は、BEPS防止措置実施条約の検討が合わせて必要となります。

BEPS防止措置実施条約に関する資料 : 財務省 (mof.go.jp)

【BEPS防止措置実施条約の適用に関する我が国の選択の概要】

ポイント④ 「租税条約の届出書」を出し忘れても還付請求が出来る場合

万が一、租税条約の届出書を支払日の前日までに提出できず、20.42%の源泉税を支払ってしまっても、まだ諦めないでください。後日、源泉税の還付請求が出来る場合があります。租税条約上で軽減税率が適用できる要件を満たしている必要がありますが、満たしている場合は後出しで源泉税の還付請求が出来ます。

手続きとしては、「租税条約の届出書」と、「租税条約に関する源泉徴収税額の還付請求」を所轄税務署長し、還付を受けることとなります。

No.2889 租税条約に関する源泉徴収税額の還付請求|国税庁 (nta.go.jp)

まとめ

以上、本日は租税条約の実務対応で、特に留意が必要なポイントを4つ記載しました。租税条約は適用要件が複雑なため、税理士に検討依頼することをオススメします。

最後までお読みいただきまして、ありがとうございました。

本日もよい一日を!

免責事項

- 当サイト内のブログ内容については、執筆時点の各種法令に基づき記載をしているため、記載内容が必ずしも最新の情報であるとは限りません。

- 限定された条件下での記載や、一般の方にも記事を読みやすいよう一部専門的な内容を避けた記載をしています。正確性等を高めるよう努めておりますが、当サイト内のブログに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当ブログ管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、必ず顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

サービスメニュー

- 税務顧問サービス、スポット税務相談、個人事業主の開業/会社設立のサポート、創業融資サポートなど。

- 海外取引の税金、国際税務や英語対応が可能。

- 年に一回の個人の確定申告も随時承っています。

- マネーフォワードやChatworkを使い、経理業務の効率化のご支援。

- 対応エリア:練馬区、渋谷区、豊島区、杉並区、中野区、新宿区、世田谷区を中心に、東京23区

西東京市、三鷹市、武蔵野市など、東京23区外

神奈川県、埼玉県、千葉県。

長野県(出身地のため)。

※オンラインツールを使い、全国対応も可能です。

“【法人税】租税条約の実務で注意すべきポイント4つ” への3件のフィードバック

[…] https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/joyaku/annai/1648_41.htm https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/joyaku/annai/pdf2/266.pdf 租税条約の実務で注意すべきポイント4つ […]

[…] 【法人税】租税条約の実務で注意すべきポイント4つ […]

[…] 【法人税】租税条約の実務で注意すべきポイント4つ […]