こんにちは。練馬区大泉学園の、ひとり税理士、上原啓輔です。

令和6年税制改正の一番のホットトピックである【定額減税】について、ブログを書きました。

2024年2月14日の日経新聞朝刊でも、【定額減税】導入に伴う事務負担増加に懸念が示されており、実務対応が注視されているところです。

概要

1.定額減税の対象者

定額減税の対象者は、令和6年分所得税の納税者である居住者で、令和6年分の所得税に係る合計所得金額が 1,805 万円以下である人です。

「合計所得金額」とは、次の⑴と⑵の合計額に、退職所得金額(注1)、山林所得金額を加算した金額(注2)です。

⑴ 事業所得、不動産所得、給与所得、総合課税の利子所得・配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

⑵ 総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

(注1) 退職所得金額は、確定申告が不要な場合でも計算に当たって加算する必要があります。

(注2) 申告分離課税の所得がある場合には、それらの所得金額(長(短)期譲渡所得については特別控除前の金額)の合計額を加算した金額です。

2.定額減税の対象となる所得税

定額減税の対象となる所得税は「令和6年分所得税」です。

3.定額減税額

定額減税額は、次の金額の合計額です。ただし、その合計額がその人の「令和6年分の所得税額」を超える場合には、控除される金額は、その所得税額が限度となります。

① 本人(居住者に限ります。) 30,000 円

② 同一生計配偶者又は扶養親族(いずれも居住者に限ります。以下「同一生計配偶者等」といいます。) 1人につき 30,000 円

→夫、妻(専業主婦)、子供2人(扶養されている)というケースでは、120,000円が所得税から減額されます。

参考(「令和6年分所得税の定額減税Q&A」問1-1、1-3)

個人事業主の定額減税

個人事業主の定額減税は、以下のようになります。最終的には確定申告時に申告書作成システムが自動計算してくれるはずですので、それほど混乱はないと予想します。予定納税の減額申請手続きをする場合は少々面倒ですが。

1.令和6年分の予定納税額からの控除

令和6年分の所得税に係る第1期分予定納税額(7月)から、本人分に係る定額減税額に相当する金額(30,000 円)を控除します。

また、納税者からの予定納税額の減額申請の手続により、第1期分予定納税額及び第2期分予定納税額(11 月)について、同一生計配偶者等に係る定額減税額に相当する金額の控除の適用を受けることができます。

さらに、定額減税額に相当する金額のうち、第1期分予定納税額から控除をしてもなお控除しきれない部分の金額は、第2期分予定納税額から控除します。

なお、上記の減額申請の手続に係る措置に伴い、令和6年分の第1期分予定納税額の納期を令和6年7月1日から9月 30 日までの期間(現行:同年7月1日から同月 31 日までの期間)とするとともに、同年6月 30 日の現況に係る予定納税額の減額の承認の申請の期限を同年7月 31 日(現行:同月 15 日)とすることとされています。

2. 確定申告における年税額からの控除

事業所得者等で確定申告を行う人については、令和6年分の確定申告の際に、定額減税を適用しないで算出した所得税額から定額減税額が控除されます。

(注1) 給与所得者や年金受給者が不動産所得などの他の所得を有する場合等には、源泉徴収の段階で定額減税の適用を受けた上、確定申告で最終的な定額減税額との精算を行うこととなります。

(注2) 確定申告における定額減税額は、原則として、令和6年 12 月 31 日の現況による扶養親族等の数を基に計算します。

(注3) 報酬、料金等の支払の際の源泉徴収においては、定額減税は実施しません。

給与所得者の定額減税の対応ポイント

給与所得者は、給与から定額減税が控除されますので、その分手取り額が増加します。給与所得者にとってはうれしい制度となります。

しかし、給与計算の担当者は大変です。国税の定額減税のあらましやQAを読むと、かなり面倒な事務作業を要求する制度に見えます。忙しい給与担当者にさらなる事務負担を強いるのは現実的ではないように思います。

個人的な見解で恐縮ですが、定額減税にスムーズに対応するためには、ポイントは2つあると思います。

- 基準日在職者を漏れなく把握する

基準日在職者は、2024年6月1日現在、給与の支払者のもとで勤務している人のうち、給与等の源泉徴収において源泉徴収税額表の甲欄が適用される居住者の人(その給与の支払者に扶養控除等申告書を提出している居住者の人)をいいます。

まずこの人たちを漏れなく把握することからスタートします。

ちなみに、2024年6月2日以降に入社した方は、年末調整で定額減税を受けることとなります。

- 定額減税に対応したシステムを導入する

今後、給与計算ソフトのベンダーは定額減税に対応したシステム変更を行うと思います。定額減税という新しい制度が導入されますので、給与計算担当者の事務負担は増えてしまうと思います。その一方で、給与計算システムを導入している事業者であれば、おそらく定額減税の実務処理はなんとか対応できると思います。

自社で給与ソフトを作成している場合は、改修負担が大きいため、計画的な回収作業を進めていく必要があります。

問題は、給与計算ソフトを導入していない事業者です。その場合は、国税庁のQAで示されている方法で、定額減税の実務を行っていくこととなります。しかし、定額減税は、各給与所得者の定額減税の情報を管理する事務負担がとても大きいと思います。したがってそれに伴う給与計算ミスのリスクも大きくなります。

定額減税は事業者ごとにやるやらないを選択できません(強制適用されてしまいます)。したがって定額減税の実務対応は、ランニングコストはかかってしまいますが、給与計算ソフトを導入する、というのが現実的だと考えます。ただ定額減税は2024年のみ実施される制度なので、1年だけの制度のために給与ソフトを導入すべきかは難しいところです。

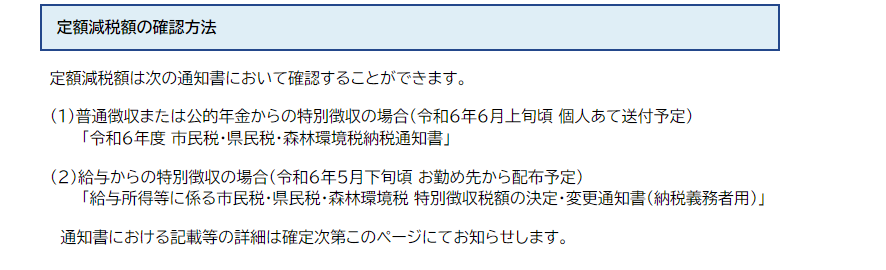

住民税にも定額減税がある

定額減税は住民税からも一人10,000円の控除があります。

なので、夫、妻(専業主婦)、子供2人(扶養されている)というケースでは、正しくは所得税と住民税で合計160,000円税額が安くなる、ということになります。

総務省が公表しているQAでは給与計算の事務は、このような取り扱いが示されています(「個人住民税の定額減税(案)に係るQ&A集」QA3-1-1を一部抜粋)。

○ 定額減税を行った場合の令和6年度中の個人住民税の徴収方法は、以下のとおりである。

① 給与所得に係る特別徴収の場合

令和6年6月分は徴収せず、「定額減税「後」の年税額」を令和6年7月分~令和7年5月分の 11 か月で均した税額を徴収する

住民税については特別な処理は必要なく、納税の通知書通りに給与から天引きをすればいいのだと思いますが、実際の通知書がどうなるかはよくわからないです。参考までに北九市のHPを掲示します。

令和6年度分 個人の市県民税の特別税額控除(定額減税) – 北九州市 (kitakyushu.lg.jp)

まとめ

以上、令和6年税制改正 【定額減税】の概要と対応ポイントについて解説しました。

ちなみに定額減税の制度趣旨は、このようになっています(上記総務省のQA、1-1抜粋)。

「デフレ完全脱却のための総合経済対策」(令和5年 11 月2日閣議決定)において、「賃金上昇が物価高に追いついていない国民の負担を緩和するため、デフレ脱却のための一時的な措置として、令和6年分所得税及び令和6年度分個人住民税の減税を実施する。具体的には、納税者及び配偶者を含めた扶養家族1人につき、令和6年分の所得税3万円、令和6年度分の個人住民税1万円の減税を行う」こととされた。

趣旨は分かりますが、もう少し混乱のない制度に出来ないものか、と思ってしまいます。

最後までお読みいただきまして、ありがとうございました。

サービスメニュー

- 税務顧問サービス、スポット税務相談、開業/会社設立の支援、融資サポートなど。

- 海外取引の税金、国際税務や英語対応が可能。

- マネーフォワードやChatworkを使い、経理業務の効率化のご支援。

- 対応エリア:練馬区、渋谷区、豊島区、杉並区、中野区、新宿区、世田谷区を中心に、東京23区

西東京市、三鷹市、武蔵野市など、東京23区外

神奈川県、埼玉県、千葉県。

長野県(出身地のため)。

※オンラインツールを使い、全国対応も可能です。