こんにちは。東京都練馬区大泉学園で会計事務所を運営している、税理士の上原啓輔です。

土地や建物を売却し、利益がでると、譲渡所得として確定申告が必要になります。

本日は、譲渡所得の概要を記載します。

(譲渡所得は様々な例外や特別控除がありますので、当ブログの情報のみで税額を計算することは出来ないことをご了承ください)。

譲渡所得の計算方法

譲渡所得は、以下の計算式で計算します。

土地や建物を売却した金額 ー 取得費 - 譲渡費用

「土地や建物を売却した金額」は、売買契約書などで確認できます。

「取得費」というのは、売却した土地建物の購入金額や、購入手数料などのことです(不明の場合は売却金額の5%を取得費とすることが出来ます)。

「譲渡費用」というのは、土地や建物を売却する際の費用で、仲介手数料、測量費、売買契約書の印紙代などです。

※上記算式から、課税方式により特別控除の適用がある場合があります。

参考

1.https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3202.htm

2.https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1440.htm

3.https://www.nta.go.jp/taxes/shiraberu/taxanswer/joto/3258.htm

総合課税、分離課税とは?

譲渡所得には、「総合課税」と「分離課税」という課税方法があります。

「総合課税」とは、事業所得や給与所得等と合算して、税額を計算する方式です(所法22②)。

対象となるのは、借家権、土石、ゴルフ会員県、金地金等です。

また配偶者居住権及び配偶者居住権の基づき居住建物を使用する権利、の譲渡も総合課税の対象です(措通31・32共-1)

「分離課税」とは、他の所得とは分離独立して課税する方式です(措法31①)

対象となるのは、土地や建物などです。

長期保有資産と短期保有資産とは?

資産の保有期間によって、短期、長期に分類し、税率が異なります。

総合長期資産

その資産の取得の日以後譲渡の日までの保有期間が5年を超えるものをいいます。

総合短期資産

その資産の取得の日以後譲渡の日までの保有期間が5年以下のものをいいます。

分離長期資産

譲渡の年の1月1日において、所有期間が5年を超えるものをいいます。

※総合課税と違って、「譲渡の年の1月1日」で判定するので、注意が必要です。

分離短期資産

譲渡の年の1月1日において、所有期間が5年以下のものをいいます。

※こちらも総合課税と違って、「譲渡の年の1月1日」で判定するので、注意が必要です。

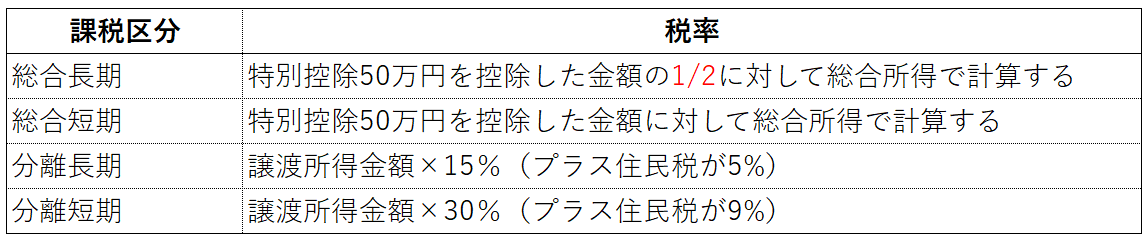

税率は?

それぞれの税率は、以下のようになります。

※上記以外にもマイホームを譲渡した場合の3,000万円の特別控除など、譲渡所得には様々な特例があるので、注意が必要です。

参考(前出):https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1440.htm

まとめ

譲渡所得は、金額も大きく、税額が高額になる傾向があります。

計算方法も特例が複雑なため、慎重に検討する必要があります。

最後までお読みいただきまして、ありがとうございました。

免責事項

- 当サイト内のブログ内容については、執筆時点の各種法令に基づき記載をしているため、記載内容が必ずしも最新の情報であるとは限りません。

- 限定された条件下での記載や、一般の方にも記事を読みやすいよう一部専門的な内容を避けた記載をしています。正確性等を高めるよう努めておりますが、当サイト内のブログに記載された情報(第三者から提供された情報も含む。)をご利用頂いたことにより損害や不利益等が生じた場合でも、当ブログ管理者は一切責任を負いません。

- ご自身の税務等に関するご判断に際しては、必ず顧問税理士等へご相談の上、ご自身の責任においてご判断下さい。

サービスメニュー

- 税務顧問サービス、スポット税務相談、個人事業主の開業/会社設立のサポート、創業融資サポートなど。

- 海外取引の税金、国際税務や英語対応が可能。

- 年に一回の個人の確定申告も随時承っています。

- マネーフォワードやChatworkを使い、経理業務の効率化のご支援。

- 対応エリア:練馬区、渋谷区、豊島区、杉並区、中野区、新宿区、世田谷区を中心に、東京23区

西東京市、三鷹市、武蔵野市など、東京23区外

神奈川県、埼玉県、千葉県。

長野県(出身地のため)。

※オンラインツールを使い、全国対応も可能です。